FPファイナンシャルプランニング

資金運用の長期的なトータルプランニングを無料でご提案いたします。

不動産だけでなく、ライフプランや資金計画を長期的に考えトータルプランニングをさせて頂きます。

不動産は資産として大きな役割を果たします。購入する場合も持っている不動産を売却・貸付けする場合もしっかりとした資金計画を立てることで将来のライフスタイルを考えることができます。

なぜ不動産探しにファイナンシャルプランナーが必要なのか?

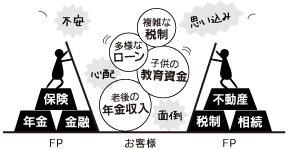

多様なローンの選択や複雑な税制、今後の教育資金や老後の年金収入など資金計画には一般の方では正確な判断を下すことが難しい様々な問題があります。

専門知識を持ったFPが、金融、保険、不動産、年金、税制、相続の6つの分野にわたる幅広い知識をもとにライフプランに合わせた長期的な資金計画をたて、トータル的なプランニングをいたします。

-

Quiz

- 住宅ローンの返済率は、35年払いで30%以内が適切である

ANSWER

-

一概に当てはめるのは現実的ではありません。

-

住宅ローンの返済率は一般的に35年払いで30%以内に、と言われています。実際、金融機関もこの数値を重要視しています。しかし、この画一的なものさしで判断するのは現実的ではありません。

例えば、35歳で定年まであと25年という方では、現状のご年収はある程度高額になっているでしょうし、逆に新卒入社3年目、25歳と言うことであればご年収はこれから伸びるのであって、現状のご年収で算出すると少額になりがちです。さらには購入者の家族構成、収入形態、相続状況、教育やご趣味にお掛けになる費用など、ご家庭によってまったく異なります。これらの内容を考慮して購入価格を算出するべきなのです。

-

Quiz

- ローン金利がどこも同じ場合は、給料振込口座の銀行で借りた方がよい

ANSWER

-

銀行毎の金利優遇、繰り上げ返済手数料の差などを見極める必要があります。

-

金利がほとんど変わらなくても、金利優遇や繰り上げ返済手数料の差が影響します。

金利優遇に関しては、当社と銀行との提携で決まる部分もありますので、残念ながら個人の方が自力で条件の良い銀行探しをするのは難しいです。

また当社では銀行の審査基準をファイナンシャルプランナーが把握しており、適切な銀行選びのお手伝いをさせていただいております。物件情報だけがお住まい探しのポイントではありません。銀行選びもお住まい探しの重要なポイントなのです。

-

Quiz

- ローンは支払いに余裕があるうちに借入限度額の上限まで借りておくべき

ANSWER

-

金融機関が提示する「貸せる額」=「安心して借りられる額」ではありません。

-

民間の金融機関は多少の違いはあるものの、概ね税込年収の40%を年間支払い限度額とし、年利3.5~4%を想定金利として「借入限度額」を算出します。

例えば現在30歳独身・年収400万円の場合、返済比率想定金利4%で借入限度額は3,010万円、月々の返済額は13.33万円とします。

将来のご結婚をされた際に発生するライフスタイルの変化、お子様が誕生すれば教育資金の貯蓄など、収入に対する居住費負担状況も変化します。将来の資金計画をふまえて専門家に相談することが賢明です。

-

Quiz

- ローン完済期間は定年以降(75~80才など)に設定してはいけない

ANSWER

-

「繰り上げ返済」を計画的に利用すれば、定年後の月々の支払額を軽減できます。

-

定年退職までに住宅ローンを完済する事が理想ですが、実際は定年後も住宅ローンを払っている方が多数いらっしゃいます。年金収入から返済するのも一つの方法ですが、年金制度には基礎年金・厚生年金・共済年金・企業年金など様々な種類があり、サラリーマン、公務員、自営業者などの職種、また勤続年数によっても支給額が大きく異なります。

よって、年金を利用して定年後も同水準で返済が可能な方はごく一部の方に限られます。

このような場合は、「繰り上げ返済」を上手に利用することで解決できます。 繰り上げ返済には「期間を縮める繰り上げ返済」と「月々の支払額を軽減する繰り上げ返済」があります。定年までに完済できない場合は、計画的な繰り上げ返済を元に月々払いを軽減し、年金を利用しながらでも支払いが可能な金額まで月々払いを引き下げ、収入と支出のバランスを保ちます。

-

Quiz

- 不動産を購入した後も、TMSにお金の相談をしてもよい

ANSWER

-

当社は売ったら売りっぱなしではありません。

景気の変動や将来のライフスタイルの変化に応じ、必要な対策をサポートいたします。 -

不動産屋の仕事は、お客様の希望に合った物件をご提供し不動産を引渡すところまで。というのが一般的です。

しかしそれでは、本当にお客様の人生に役立てているかはわかりません。住居をご購入後も、お金について考えなければならない局面はたくさんあります。

例えば変動金利の住宅ローンをご提案したお客様の場合、金利の上昇前に短期固定金利への変更が必要です。金利が上昇するのか?実際に上昇したらどのように対処すべきか?お引渡し後に相談をできなければ、そのご提案は無責任です。長期的な資金計画を考えた上で最適なプランをご提案するのですから、長期的にサポートさせて頂きます。